Vossloh souhaite élargir son portefeuille de produits en Europe en acquérant le spécialiste des traverses en béton Sateba

Les clients bénéficieront d'une expertise système plus approfondie et d'un portefeuille élargi de solutions à partir d'une source unique.

Vossloh France SAS, filiale à 100 % de Vossloh AG basée à Werdohl, a signé hier soir un accord avec TowerBrook Capital Partners L.P. concernant l'acquisition du groupe Sateba. Sateba, dont le siège social est à Paris, est l'un des principaux fabricants de traverses en béton en Europe et a élargi son portefeuille ces dernières années pour inclure d'autres composants d'infrastructure ferroviaire et produits connexes. Avec environ 1 120 employés et un total de 19 sites de production dans dix pays européens, Sateba dispose d'une capacité de production d'environ quatre millions de traverses de voie et d'appareils de voie par an. Au cours de l'exercice en cours, l'entreprise prévoit un chiffre d'affaires d'environ 340 millions d'euros, y compris le fabricant belge de traverses en béton De Bonte récemment acquis.

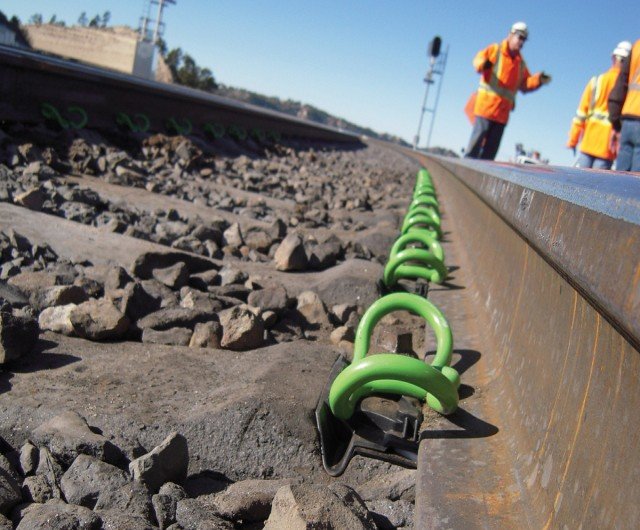

Vossloh dispose déjà d'une vaste expérience dans le secteur des traverses en béton sur les marchés nord-américain et australien. Avec l'acquisition prévue de Sateba, Vossloh élargit également son portefeuille en Europe. Dans le même temps, Vossloh renforce sa compétence système pour la voie ferrée, qui est essentielle pour offrir des solutions sur mesure et innovantes pour une plus grande disponibilité des voies aux clients. Avec plus de cent ans d'expertise, Sateba jouit d'une excellente réputation et est depuis longtemps un partenaire commercial important et de confiance de Vossloh dans les domaines des aiguillages et des systèmes de fixation. Une fois la transaction finalisée, Vossloh étendra également sa présence et sa portée auprès des clients dans les principaux pays européens. L'unité commerciale Tie Technologies, dans laquelle le groupe Sateba sera intégré, deviendra ainsi l'un des principaux fabricants mondiaux de traverses en béton, avec un chiffre d'affaires annuel de plus de 500 millions d'euros.

« L'acquisition prévue de Sateba constitue une nouvelle étape importante dans la mise en œuvre de notre stratégie d'entreprise. Nombre de nos clients sont confrontés au défi majeur de fournir une capacité de réseau suffisante pour le transfert prévu du trafic vers le rail. Grâce à notre gamme unique de produits et services innovants et de pointe et à notre vaste expertise dans tous les domaines de la voie ferrée, nous pouvons leur fournir un soutien complet. Nos clients ont besoin de partenaires solides à leurs côtés pour atteindre l'objectif politiquement et socialement souhaité d'une mobilité ferroviaire plus durable. Des partenaires solides comme Vossloh », explique Oliver Schuster, PDG de Vossloh AG. Il ajoute : « Sateba est l'un des leaders de notre secteur en matière de technologie et d'innovation et un pionnier dans la décarbonisation des traverses en béton. De la conception des traverses à l'utilisation de types de ciment optimisés en termes d'émissions, en passant par l'utilisation de matériaux de base recyclés, la durabilité est au cœur des préoccupations. Cela soutient notre propre stratégie de durabilité conséquente et nous en bénéficierons également sur les marchés hors Europe. Je me réjouis d'accueillir mes nouveaux collègues dans l'équipe une fois que toutes les autorisations nécessaires auront été accordées. »

La transaction prendra la forme d'une opération d'achat d'actions. Le prix d'achat (valeur d'entreprise) pour l'acquisition de la société devrait s'élever à 450 millions d'euros. Ce prix d'achat comprend la réalisation d'une acquisition en cours par Sateba de l'ordre de 25 millions d'euros. Sur la base de l'EBITDA attendu pour l'exercice 2025, cela se traduit par un multiple compris entre 7 et 8. La transaction sera financée au moyen d'un financement relais et d'un prêt à long terme. Le financement relais serait principalement remplacé par une dette à long terme. Sous réserve de conditions de marché appropriées, Vossloh a également l'intention de financer la transaction par une augmentation de capital hors droits de souscription d'un maximum de 10 % du capital social actuel. L'actionnaire majoritaire de Vossloh AG a déclaré qu'il était en principe disposé à soutenir une telle augmentation de capital par une participation au moins proportionnelle à sa participation actuelle de 50,09 %.

Dr. Thomas Triska, CFO de Vossloh : « Après la finalisation de la transaction, Sateba aura un impact positif sur le bénéfice par action et soutiendra la réalisation des objectifs de rentabilité à long terme du groupe Vossloh. Outre les activités courantes de Sateba, la réalisation progressive des potentiels de synergies identifiés y contribuera également. Vossloh vise à long terme une marge EBIT à deux chiffres dans le groupe. En outre, le ratio dette financière nette/EBITDA devrait rester bien inférieur à 2,75 après la mise en œuvre.»

www.vossloh.com